4 minutes

ETF是如何定价的?如何判定一个ETF是折价还是溢价

笔者一直提倡新手朋友定期买入标普500指数基金ETF,也建议如果你看好某个行业,直接购买该行业的ETF。但是,大家有想过ETF的价格运行原理吗?

标普500指数ETF,顾名思义,是追踪标普500指数的,所以指数涨跌会影响这个ETF的价格走势,但同时,ETF是在二级市场交易的,它的价格也会受投资者的情绪影响。今天,笔者就简单说一下ETF价格的运行逻辑,才疏学浅,如有错漏之处,欢迎各位读者指正。

ETF的价格形成机制

ETF跟单一股票不同,它是一篮子的股票组合。单一股票价格变动是很好理解,股票的短期价格是受到投资者情绪影响,当需求大于供给,股票就会上涨,反之则会下跌。

而ETF价格不仅会受投资者情绪影响,也会受它篮子里股票的价格影响。为了更直观显示出来,我跟大家分享一个故事:

- 在某天,某基金公司发行一个小白ETF,这个ETF有两个股票,分别是股票A(50美金/股)、股票B(30美金/股),合计持有2股,因此这个ETF的价值为:50+30=80美金/份。

不考虑其他费用前提下,这个80美金/股就是这个ETF的净值,也叫NAV(Net Asset Value)

ETF的折价和溢价

接着上面的故事:

-

有一天,市场突然发布了一则利好消息,刚步入美股市场的大白伙伴是一个大款,但同时具有情绪化的弱点,他看到这则消息后马上在股票市场以200美金购买这个小白ETF,这个ETF的交易价格从昨天的80美金/份跃升至200元美金/份。

-

虽然这则利好消息也直接刺股票A、B的股价,但这个小白ETF所持有的股票A只涨到100美元/股,而股票B只涨到70美元/股,ETF的NAV为170美元/份,低于ETF目前在二级市场的交易价格200美元/一份。

当ETF的净值(NAV)低于二级市场交易价格时,我们称之为ETF溢价。同样道理,当算出净值高于二级市场价格时就为ETF折价。

套利者的出现

这个时候,一个比较聪明的投资者小东看到一个千载难逢的投资机会,他发现:

-

在二级市场上买入一股A股票和买入一股B股票,合共价格是170美金,然后他拿着这两个股票对小白ETF的发行人(基金管理公司)说:我给你一股A股票和一股B股票,你给你一份小白ETF份额吧,基金管理人是按照规模收取管理费,听到这项交易它当然答应。

-

小东把换来的一份小白ETF马上拿到二级市场售卖,每份200美元,但是小东的成本也就170美元,这30元的差价就是小东的利润。

小东利用同一个标的物在不同市场具有不同的交易价格进行跨市场交易,这个过程我门称之为套利交易。

其中,小东的身份就是美股市场中那些ETF的做市商,正是这些做市商存在,当ETF出现溢价时就增加ETF的供给,当ETF出现折价时减少ETF供给,从而使ETF的价格无限接近ETF的NAV。

套利交易的运行机制

-

价格高于NAV:当ETF的市场价格高于其NAV时,套利者可以在市场上卖出ETF,同时购买其组成部分(或对冲等价头寸),然后将资产交给ETF发行商,换取新的ETF份额。这一操作增加了ETF的供应,导致市场价格下降,接近NAV。

-

价格低于NAV:相反,当ETF的市场价格低于NAV时,套利者会买入ETF,同时卖出其所代表的资产或进行对冲。随后,套利者将ETF份额交给发行商以换取底层资产。这样,市场上的ETF份额减少,推高价格至NAV水平。

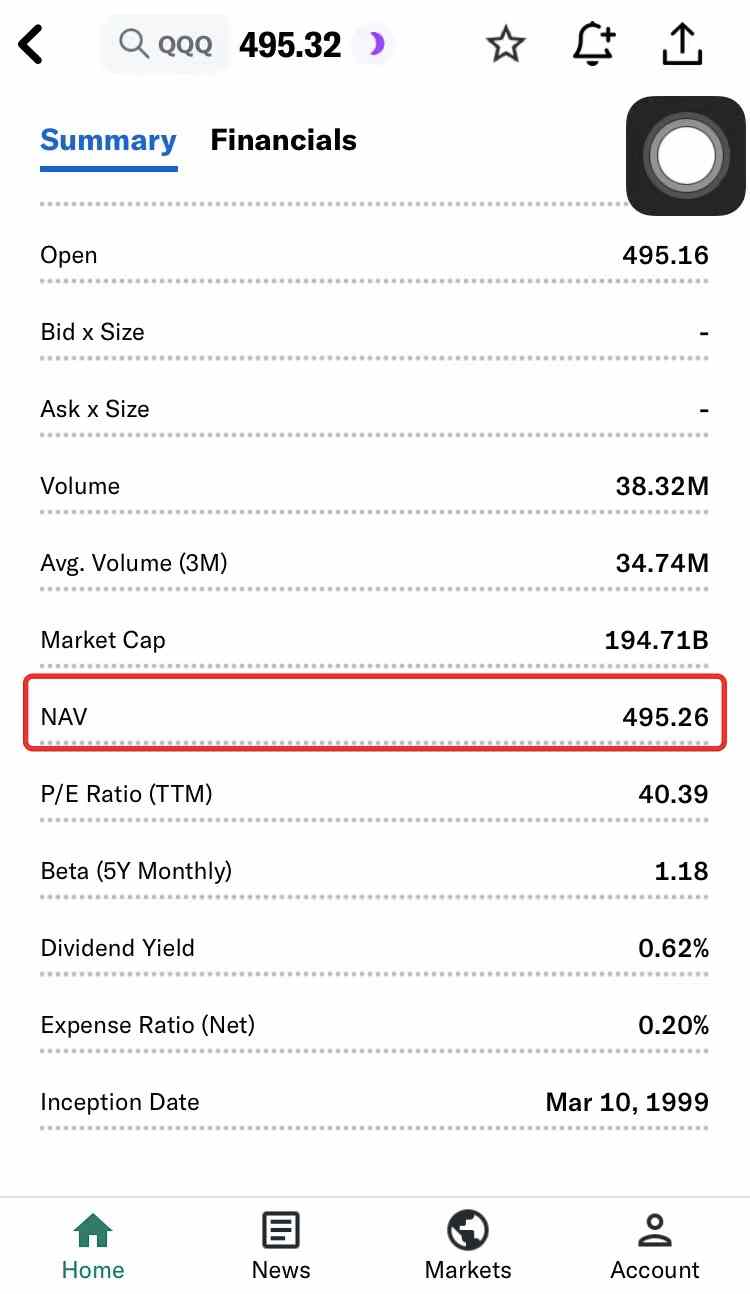

怎么查看ETF的NAV呢?

-

ETF发行商网站:许多ETF的发行商(如Vanguard、BlackRock等)会在其官网上提供实时的iNAV数据。

-

金融信息平台:如Bloomberg、Yahoo Finance、Morningstar等平台也会提供iNAV或NAV的近似值,帮助投资者了解ETF的实时估值。

当然,一般人是很难进行套利交易的,笔者写这篇科普文章的也不是建议大家去做套利。通过NAV与交易价格对比,我们可以评估目前ETF是处于折价还是溢价的状态,笔者使用是Yahoo Fiance进行查看ETF的NAV的,也比较方便,直观。

这个公众号主要分享港卡开户攻略、美股开户资讯以及一些投资理财技巧,如果你想了解更多美股和投资相关,可以关注公众号并把公众号设为星标,这样你就可以第一时间获取到最新资讯,觉得文章不错也欢迎转发和点赞。