5 minutes

萨姆规则生效是否预示着经济衰退,手里的股票需要卖出吗?

前言

近段时间的美股行情就像过山车一般,一来说近期的劳动市场数据已经trigger萨姆规则,美国经济陷入衰退,引发一轮恐慌性抛售。二来又说从近期的经济数据显示美国经济韧性好,软着陆的概率高,股市📈又从低位反弹近10%,让很多人感觉无所适从。今天这篇文章就介绍一下什么是萨姆规则,以及谈谈我看法。

什么是萨姆规则

萨姆规则(Sahm Rule)是一个在2019年提出,并用于识别美国经济衰退早期迹象的经济指标。它的理论提出者是克劳迪娅·萨姆(Claudia Sahm)是一位知名的经济学家,同时也是投资公司New Century Advisors的首席经济学家,她最为人所知的贡献之一是提出了“萨姆规则”(Sahm Rule)。

萨姆规则的计算原理

萨姆的规则的计算方式很简单:当3个月移动平均失业率超过过去12个月最低失业率0.5个百分点或更多时,预示美国经济很可能已经进入衰退。

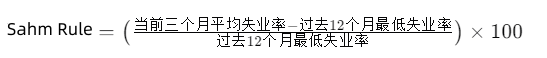

- 计算公式

萨姆规则是利用美国劳动力的市场数据来推测经济的走向,规则基于失业率的变化,而失业率是经济健康状况的一个关键指标,失业率的快速上升通常与经济活动的放缓相关。

萨姆规则的应用

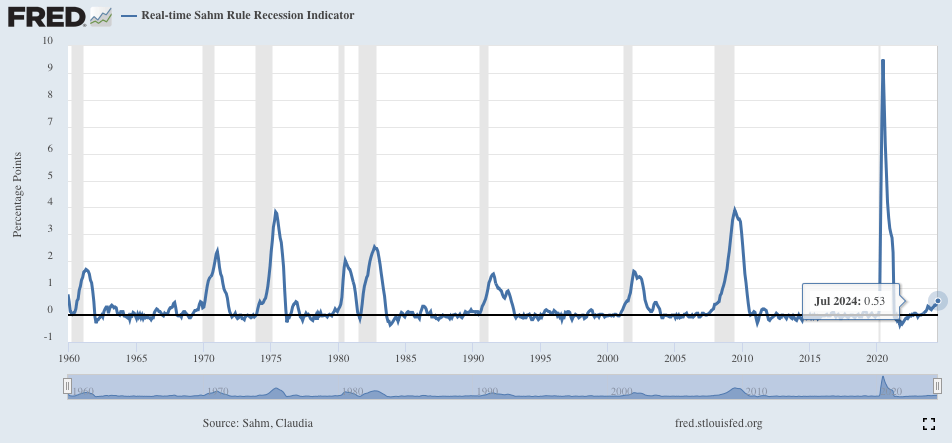

下图是1960年至2024年7月底的萨姆规则实时数值

我们就以最近两次的经济衰退的时期来观察下它的数值,分别是2008年金融危机以及2020年疫情危机,萨姆值分别飙升至4%和9%。

按照克劳迪娅·萨姆(Claudia Sahm)的观点,萨姆规则旨在提供经济衰退的早期预警信号,它通常能够在官方宣布衰退之前就识别出衰退的开始,而且萨姆规则基本上在1970年以来每次的经济衰退前都能发出有效信号。

今年8月初,最新的非农数据发布,萨姆值已经超出0.5%,触发萨姆规则,从而引发经济衰退的恐慌。与其他经济指标相比,萨姆规则能达到早期预警和具有实时性(因为仅参考失业率数据)特点,但是美国经济会不会从此陷入衰退呢?

在回答这个问题之前,我们来看看萨姆规则其本身存在的缺陷。

萨姆规则的局限性

萨姆规则虽然简单实用,但在实际运用起来也有一定的局限性,分别表现在一下方面:

- 指标单一。萨姆规则仅关注失业率,可能无法捕捉到所有类型的经济衰退,特别是那些不会立即导致失业率大幅上升的衰退。虽然萨姆规则对经济衰退有预警作用,但是一般我们会结合其他指标一起使用,以全面评估经济状况。

- 萨姆规则准确率是对历史数据的倒推。萨姆规则据称能够捕捉1970年以来的所有衰退,但是这些都是对历史数据倒推。萨姆规则是在2019年推出的一个概念,而它能准确预测经济陷入衰退的数据还有待未来验证。

- 0.5%数值过于苛刻。对于萨姆规则来说,0.5%的警戒线水平可能过于严苛,历史上判断美国经济衰退的最低萨姆指数可以是0.5-1.53%之间的任何数值,所以即使萨姆值在0.5%之上,乃至0.6%,都不能说明经济陷入衰退。

- 忽视了就业数据的特殊性。虽然就业数据是一个经济活动很好的判定指标,由于不同时代有其自身的特殊性,如果忽略了这些特殊性,指标的就会失真。例如本次疫情,美国政府开启量化QE政策,美国财政刺激也是空前大力度,在就业市场逐步迈向“正常化”的过程中,失业率更容易大幅波动。

如何看待8月初萨姆规则的触发

对于经济的预测,无论是经济学家还是美联储一哥鲍威尔都可能出现与预测偏离的情况,而作为散户投资者更加难对未来的经济前景进行预测。8月初萨姆规则触发,各大报章头条关键字尽是萨姆规则触发、衰退等字样,很多人会对自己持股失去了信心,下面我来谈谈我的看法。

- 总是timing the markect的风险远比持股遇到衰退的风险要大。

和大部分投资者一样,笔者也希望在有生之年能碰到一次类似2008年金融的危机的世纪好时机,大盘暴跌30%或更多,从而进场扫货,等待下一个上升周期。但是,我能实现准确预测的概率又会有多大?如果我们总是预测什么时候经济衰退,而不敢投资,或者把手上优质公司抛掉,你预期的衰退迟迟不来,而股市却接连创出新高,这样踏空的风险难道不大吗?

- To be a longterm investor。

假设一个投资者十分不幸运,刚买股票没几天就真的碰上经济衰退,股市大幅下跌,那么是不是就意味着他的投资生涯就结束了呢?下面看一组数据

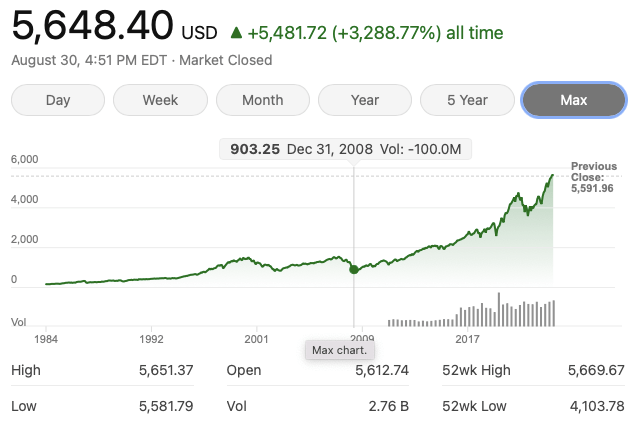

上图是标普500指数的历年走势图,图中标注了2008年金融危机标普500指数下跌的最低点,从最高位跌下来接近50%的比例。即使是在崩盘前的最高位买入了,在2013年,也就大约5年的时间,标普500指数就回到崩盘前的高位。

假设在2008年-2013年期间有不断买入摊薄持仓成本的话,到了2013年已经有了不菲的收益。所以,一个经济衰退导致的大崩盘,放在历史的长河中根本不算什么,前提是你没有用杠杆和接触金融衍生品。

一直以来我都倡导建立一个长期投资的思维,你认为自己有过人的选股能力的就拿着自己认为不错的公司股票,如果对自己选股没信心的就用最笨的投资方法买指数,与时间为友,经历了一定的时间沉淀,你的投资一定能开花结果。

当然了,我并不是叫你马上买股票或预测经济衰退不会到来。任何人都不能预测明天经济和股市的走向,我们能做的就是把自己的投资时间轴拉长,过滤掉一些短期投资噪音(包括一些哗众取宠、吸引眼球的末日言论),在不确定性的市场寻找确定性的投资机会,不确定的是未来经济和市场走向以及一些黑天鹅事件,确定的就是优质的公司和指数会在数年后为我们创造投资价值。

写在最后

萨姆规则为识别经济衰退提供了一个简单而相对可靠的方法。然而,像所有经济指标一样,它应该与其他数据和分析方法结合使用,以获得对经济状况的全面理解。投资需要有自己的独立思考能力,不能陷入羊群效应,在通过投资迈向财务自由的道路上难免遇到挫折和感到孤单,让我们共勉!

如果你想了解更多美股和投资相关,可以关注公众号并把公众号设为星标,这样你就可以第一时间获取到最新资讯,觉得文章不错也欢迎转发和点赞。

以上内容仅供科普,不够成具体的投资建议!